Слайд 27

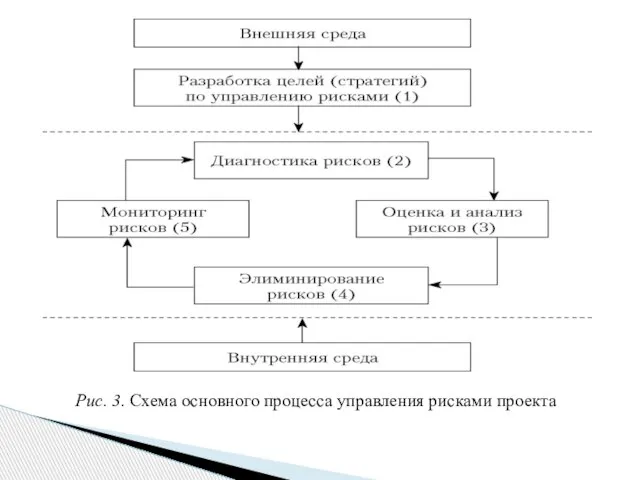

Разработка целей и стратегий по управлению рисками проекта осуществляется для определения

модели будущего результата реализации проекта, а также конкретной совокупности ресурсов и способов (методов) их использования для получения требуемых ключевых экономических показателей реализации проекта.

Цель предполагает выбор конкретной модели будущего результата предпринимательской деятельности и совокупности ресурсов и методов их использования при наличии рассматриваемых факторов риска. Причем признаки, свойства и мера этого результата должны быть точно определены.

Разработка стратегий по управлению рисками опирается на план риск-менеджмента.

План риск-менеджмента должен охватывать следующие основные аспекты:

методологию — подходы, инструменты и источники информации, которые могут быть использованы для осуществления управления рисками;

распределение полномочий и ответственности — решение вопроса о том, какая структура и кто в ней осуществляет управление рисками для каждого типа действий и несет ответственность за результаты управления;

график проведения мероприятий — определяет, как часто будут осуществляться процедуры риск-менеджмента на предприятии. Результаты должны быть получены достаточно рано для принятия правильных решений. Решения должны периодически пересматриваться в процессе текущей деятельности;

методы расчетов и их интерпретация для проведения качественного и количественного анализа;

границы допустимости риска — пороговые критерии для каждого заинтересованного лица;

формы отчетов — описание того, как результаты процесса риск-менеджмента будут отражены в документации, как они будут анализироваться и передаваться для менеджеров, внутренних и внешних акционеров, контрагентов, инвесторов и т.д.

Для разработки плана риск-менеджмента могут использоваться стандартные технологии планирования. При этом для отдельных проектов следует использовать планирование «снизу — вверх», так как каждый проект имеет свои особенности, а соответственно и подходы к управлению риском при их реализации могут различаться. Поэтому общий план риск-менеджмента необходимо корректировать с учетом особенностей конкретных проектов.

В результате разработки плана риск-менеджмента должны быть получены:

руководящие документы (стандарты предприятия) по организации риск-менеджмента. К таким документам может относиться, например, положение по управлению

риском, содержащее ключевые моменты стратегии риск- менеджмента. Положение отражает философию компании по отношению к управлению риском. В нем должно быть очерчено разграничение полномочий между различными структурными единицами, указано, кто отвечает за определенные аспекты риск-менеджмента и т.п.;

план риск-менеджмента, отражающий методологию, распределение полномочий и ответственности, график проведения мероприятий, методы расчетов и их интерпретацию, границы допустимости риска, формы отчетов по каждому процессу и т.п. План риск-менеджмента не содержит мероприятий по противодействию конкретным рискам — он дополняется планом противорисковых мероприятий, разрабатываемым отдельно.

Туристский рынок. Туристский продукт. Особенности туристского рынка

Туристский рынок. Туристский продукт. Особенности туристского рынка Мотивация для сотрудников группы English

Мотивация для сотрудников группы English Статистичні методи керування якістю

Статистичні методи керування якістю Обучающий материал для менеджера по продажам компании WOOD-GAME

Обучающий материал для менеджера по продажам компании WOOD-GAME Управление конфликтами и стрессами

Управление конфликтами и стрессами Комплексная безопасность предприятия

Комплексная безопасность предприятия Задание Swot

Задание Swot Системы управления качеством

Системы управления качеством Стратегический анализ и его роль

Стратегический анализ и его роль Развитие туристской фирмы

Развитие туристской фирмы Связь закупок со стратегией компании

Связь закупок со стратегией компании Negotiation principles

Negotiation principles Towaroznawstwo – istota i zakres

Towaroznawstwo – istota i zakres Методы принятия решений в организации. (Тема 7)

Методы принятия решений в организации. (Тема 7) Научно-исследовательский центр “Соматипологии”. Хороший плохой сотрудник. Идеальная расстановка кадров

Научно-исследовательский центр “Соматипологии”. Хороший плохой сотрудник. Идеальная расстановка кадров Интерактивный аспект общения в бизнесе

Интерактивный аспект общения в бизнесе Реверсивная логистика. Логистика возвратов

Реверсивная логистика. Логистика возвратов Проектный менеджмент как ресурс развития образования

Проектный менеджмент как ресурс развития образования Корпоративная культура

Корпоративная культура Корпоративная система оплаты труда работников филиалов и структурных подразделений ОАО РЖД

Корпоративная система оплаты труда работников филиалов и структурных подразделений ОАО РЖД Компания Топлог. Система управления складом

Компания Топлог. Система управления складом Управление проектом. Матрица процессов и функций управления проектом

Управление проектом. Матрица процессов и функций управления проектом Тайм-менеджмент

Тайм-менеджмент Современное стратегическое мышление и анализ

Современное стратегическое мышление и анализ Типы и виды организационных структур

Типы и виды организационных структур Жизненный цикл организации и управление в ситуации кризиса. (Тема 6)

Жизненный цикл организации и управление в ситуации кризиса. (Тема 6) Постановка когнитивных навыков + Мотивация к обучению

Постановка когнитивных навыков + Мотивация к обучению Сегментация туристического рынка

Сегментация туристического рынка